Relever les défis de l’EMIR REFIT

Recherche dans le secteur bancaire belge

Les entreprises n’ont plus que trois mois avant que l’EMIR Refit de l’UE n’entre en vigueur en avril 2024, date à laquelle elles devront établir des rapports conformément aux nouvelles normes. Cette nouvelle mise à jour de l’EMIR s’inscrit dans le cadre des efforts d’harmonisation déployés depuis longtemps par les régulateurs mondiaux et l’AEMF pour améliorer la qualité des données déclarées sur les produits dérivés. EMIR Refit apporte de nombreux changements, comme la déclaration de nouveaux champs de données et le nouveau format de déclaration ISO XML. Ces changements nécessiteront de gros efforts de la part de toutes les contreparties déclarantes, les entreprises parlant souvent d’une « nouvelle réglementation ».

Maxime Balis, consultant chez Dynafin Consulting, explore les changements les plus importants et les principaux obstacles auxquels les banques belges sont confrontées lors de la mise en œuvre d’EMIR Refit et comment elles ont l’intention de relever ces défis afin d’être prêtes à la date prévue.

Le reporting EMIR expliqué

EMIR est l’acronyme de European Market Infrastructure Regulation (règlement sur l’infrastructure du marché européen) et définit les exigences en matière de compensation et de gestion bilatérale des risques pour les contrats de produits dérivés de gré à gré, les exigences en matière de reporting pour les contrats de produits dérivés et les exigences uniformes pour l’exercice des activités des contreparties centrales de compensation (CCP) et des référentiels centraux de données (TR). Il a été introduit pour la première fois en 2012, en réponse à la crise financière. L’objectif de l’EMIR est de réduire les risques systémiques de contrepartie et les risques opérationnels et de prévenir ainsi de futurs effondrements du système financier en renforçant la transparence et le cadre de surveillance.

L’Autorité européenne des marchés financiers (AEMF) élabore l’ensemble des règles et des orientations relatives à la déclaration, à l’enregistrement et à l’accès aux données pour la mise en œuvre des dispositions de l’EMIR. En fonction de certains seuils et exigences, les entreprises qui concluent des contrats de produits dérivés sont tenues d’effectuer des déclarations en vertu de l’EMIR, y compris les contreparties financières (CF) et les contreparties non financières (CNF). En outre, la Banque nationale de Belgique (BNB) et la FSMA contrôlent le respect des exigences de l’EMIR à l’égard des CF et des CNF, respectivement.

Les principaux changements d’EMIR REFIT

Le 7 octobre 2022, l’ESMA a publié les orientations finales d’EMIR Refit au Journal officiel de l’Union européenne (UE), la date de mise en œuvre pour les membres de l’UE étant fixée au 29 avril 2024.

Les principaux changements apportés par EMIR Refit sont les suivants :

- Nouveau format de déclaration ISO 20022 XML : actuellement, dans le cadre de l’EMIR actuel, les entreprises déclarantes doivent déclarer leurs transactions au format CSV à un référentiel central. Mais à partir du 29 avril 2024, les formats CSV ne seront plus pris en charge. L’ESMA introduira les soumissions XML harmonisées pour le reporting EMIR dans le cadre de la normalisation mondiale.

- Nouveaux champs de reporting : Dans le nouveau Refit EMIR, il y a 203 champs à déclarer, soit 74 champs de plus que dans l’ancien EMIR. Il y a 89 nouveaux champs, 15 champs qui ont été supprimés et parmi les 124 champs communs entre EMIR et son refit, 81 champs existants ont été mis à jour, soit dans le format et/ou le contenu.

- Identifiant unique de produit (UPI) : Ces identifiants seront attribués à un produit dérivé de gré à gré et utilisés pour identifier le produit dans les données de déclaration des transactions.

- Processus de génération de l’identifiant unique de transaction (UTI) : de nouvelles normes et règles s’appliqueront à la génération de l’UTI, ce qui modifiera les accords actuels entre les entités.

- Logique de reporting révisée : L’ESMA a révisé son approche de la déclaration des événements du cycle de vie et a introduit le champ « Type d’événement ». Cela permettra non seulement aux autorités de comprendre pleinement le statut d’une transaction (par exemple, si elle est en suspens ou non), mais aussi la nature de l’événement qui l’a impactée.

- Notification de tout problème important de qualité des données aux ANC : pour que les autorités aient suffisamment de visibilité sur les problèmes importants de déclaration, les entités responsables de la déclaration doivent notifier aux autorités compétentes les erreurs et omissions pertinentes dans leur déclaration.

Les principaux défis pour les institutions financières

Les nouveaux changements apportés par EMIR Refit auront un impact sur les processus de reporting existants des institutions financières, ce qui peut nécessiter des ajustements opérationnels significatifs. Elles devront peut-être mettre à jour leurs processus, systèmes et infrastructures internes pour se conformer aux nouvelles exigences, ce qui peut nécessiter beaucoup de ressources. Il est indéniable que ces changements entraînent de nombreux nouveaux défis.

Les plus grands défis identifiés sur le marché financier belge sont les suivants :

- L’approvisionnement en données : les entreprises doivent déterminer d’où proviennent les points de données supplémentaires. Les données peuvent être disponibles en interne, mais beaucoup d’autres données devront inévitablement être obtenues auprès de fournisseurs de données tiers (par exemple, la collecte de l’UPI).

- Gestion et qualité des données : la collecte, la validation et la communication de données exactes et complètes aux autorités de régulation afin de garantir la qualité d’un grand volume de données constituent également un défi majeur pour les institutions financières.

- Complexité des rapports : l’introduction du champ d’événement rend la logique de rapport de l’EMIR encore plus complexe. Cette nouvelle logique ajoute une multitude de scénarios d’événements pour lesquels les institutions ont du mal à définir clairement le scénario de combinaison auquel elles sont confrontées. La combinaison correcte déclenchera le remplissage des champs.

- Nouveau format de déclaration : les établissements doivent déployer des efforts considérables pour mettre à jour leurs systèmes de déclaration, ainsi que leurs processus de test et de contrôle, afin de se conformer à la norme ISO 20022. Les équipes informatiques doivent disposer d’un grand nombre de connaissances et d’expériences pour pouvoir créer ce type de fichier, ce qui n’est pas toujours le cas.

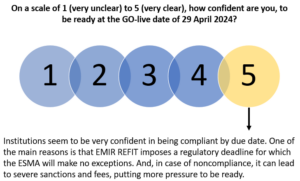

- Contrainte de temps : le temps a certainement été identifié comme le plus grand défi. L’échéance d’EMIR REFIT approche à grands pas (29 avril 2024) et certaines entreprises sont encore dans une phase de perfectionnement avec des développements qui n’ont pas encore commencé. Et comme il s’agit d’une échéance réglementaire, il n’y aura pas d’exceptions, ce qui met la pression sur les entreprises pour qu’elles soient conformes à la date prévue.

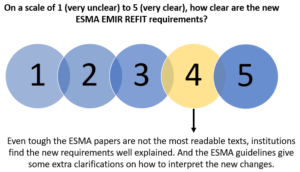

Nous avons interrogé les institutions financières belges sur deux points :

Comment les banques belges entendent-elles relever ces défis ?

L’une d’entre elles a expliqué qu’elle relèverait les défis globaux en hiérarchisant les tâches les plus urgentes pour les équipes de projet concernées et en insistant sur l’urgence. Ils conseillent de discuter avec Compliance & Legal pour déplacer les priorités et transférer suffisamment de ressources pour assurer la préparation du projet. Une autre solution consiste à travailler avec des livraisons échelonnées de différents produits afin de gagner du temps et d’être prêt pour la production le 29 avril 2024. Mais cette solution ne doit être utilisée qu’en dernier recours, car elle ne garantit pas nécessairement une solution optimale en matière de rapports, ce qui peut en fin de compte créer d’autres problèmes par la suite.

Un autre répondant a expliqué qu’il ne déclarera que les champs obligatoires et laissera les champs facultatifs vides. La raison en est une contrainte de temps et un problème d’approvisionnement en données. Cela leur donne plus de temps et de ressources pour se concentrer sur les champs obligatoires et garantit un rapport minimum viable à la date prévue. En effet, même si vous n’êtes pas prêt à la date de production, vous êtes tenu, en vertu des nouvelles règles de l’EMIR, de faire une déclaration à un référentiel central autorisé de votre choix. Dans le cas contraire, votre rapport, s’il est soumis, sera rejeté, et il sera probablement transmis à votre autorité de régulation (par exemple, la BNB), ce qui peut entraîner un risque d’amende.

Certains participants ont profité des changements apportés par EMIR REFIT pour confier leurs rapports à une société externe. Cela leur permet de repartir de zéro et de reconstruire un rapport solide et conforme. Et, bien sûr, cela permet d’alléger la charge des analyses et des développements qui doivent être réalisés suite à REFIT. En effet, déléguer votre reporting EMIR à un tiers peut être une bonne solution pour surmonter ces défis et garantir un reporting qualitatif. Toutefois, il est important de peser le pour et le contre avant de décider de conserver le reporting en interne ou de l’externaliser, car cela peut rapidement vous coûter très cher.

Conclusion et conseils

Compte tenu de tous les défis posés par REFIT, il est plus que jamais temps de commencer à travailler sur une solution plus robuste qui répondra à la fois aux besoins actuels et futurs. C’est pourquoi nous vous conseillons vivement de faire appel à vos experts juridiques et de conformité, spécialisés dans les produits dérivés et les cadres réglementaires. Ils peuvent vous éclairer sur les implications juridiques d’EMIR REFIT et vous aider à assurer la conformité de votre organisation. Vous pouvez également prévoir d’inclure les équipes opérationnelles dans les premières étapes du projet, comme la phase de test.

Cela permettra de s’assurer qu’elles seront prêtes au moment de passer à la production. Nous vous recommandons également d’interagir et de collaborer avec vos pairs du secteur. C’est une bonne occasion de participer à des forums ou à des groupes de travail pour partager des idées et des bonnes pratiques. Par exemple, DTCC, un référentiel commercial international, organise toutes les deux semaines des sessions de groupe de travail sur EMIR REFIT. Enfin, si vous décidez d’externaliser votre reporting EMIR, il existe d’excellents fournisseurs de services de reporting sur le marché qui peuvent vous offrir des solutions personnalisées pour le reporting EMIR, comme DeltaconX, IHS Markit et DTCC Report Hub, pour n’en citer que quelques-uns.

Un article de Maxime Balis – Consultant chez DynaFin.