Transformation du modèle d'entreprise des services financiers

Transformation du modèle d'entreprise des services financiers

Transformation du modèle d'entreprise des services financiers

Chez DynaFin, nous reconnaissons que l'innovation est la force motrice du succès dans l'industrie des services financiers. Dans le paysage dynamique du secteur financier, la recherche d'une croissance durable et d'un avantage concurrentiel reste primordiale. L'importance de la transformation des entreprises par l'innovation ne peut être sous-estimée.

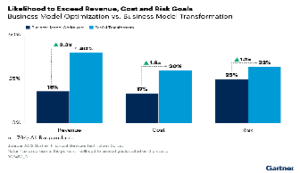

Une étude récente menée par Gartner a montré que même de petits changements dans le modèle d'entreprise peuvent conduire à des améliorations substantielles et progressives dans les objectifs de revenus, de coûts et de risques.

TRANSFORMATEURS et OPTIMISEURS

Bien qu'elles soient parfois utilisées de manière interchangeable, la transformation du modèle d'entreprise et l'optimisation du modèle d'entreprise diffèrent en termes de portée, d'objectif, de niveau de changement, de calendrier et d'approche.

Une « transformation du modèle d'entreprise » implique une approche holistique et une refonte complète du modèle d'entreprise existant. L'optimisation du modèle d'entreprise, quant à elle, se concentre sur des améliorations ciblées des processus et stratégies existants dans le cadre du modèle d'entreprise actuel, sans apporter de changements significatifs à ses composantes essentielles.

Le résultat visé varie car une transformation vise à changer le processus pour améliorer la génération de revenus, l'efficacité des coûts et la gestion des risques. Les optimiseurs, quant à eux, visent à améliorer progressivement les indicateurs de performance tels que les recettes, la réduction des coûts et l'atténuation des risques, afin d'accroître l'efficacité au sein de la structure opérationnelle existante.

Pour parvenir à une transformation, l'entreprise doit procéder à des changements radicaux, susceptibles de perturber les pratiques commerciales traditionnelles et nécessitant une adaptation organisationnelle importante. L'optimisation du modèle d'entreprise consiste à affiner les processus existants, en tirant parti de changements progressifs pour améliorer l'efficacité et l'efficience opérationnelles tout en minimisant les perturbations. Naturellement, la transformation du modèle d'entreprise comporte des risques et des avantages inhérents plus élevés que l'optimisation du modèle d'entreprise.

Entre les transformateurs et les optimisateurs, les transformateurs partiels sont ceux qui ont fait plus qu'une simple optimisation, mais qui n'ont pas encore complètement transformé leur entreprise.

Les recommandations à l'intention des dirigeants financiers qui souhaitent transformer leur modèle d'entreprise sont les suivantes : commencer par apporter des changements mineurs à quatre caractéristiques clés de leur entreprise, à savoir

o la proposition de valeur,

o la base de clientèle,

o le modèle financier

o les capacités commerciales/technologiques.

Il est important de créer une feuille de route de transformation individuelle qui tienne compte de la situation actuelle de l'entreprise. Se concentrer sur quelques initiatives de transformation qui ont le plus de sens pour la situation unique d'une entreprise est une voie plus durable vers une véritable transformation que d'essayer de disperser le budget sur toutes les caractéristiques. Le tableau ci-dessous présente les caractéristiques des optimisateurs et des transformateurs pour les quatre composantes du modèle d'entreprise :

La direction est aux commandes.

Dans l'étude de Gartner sur la transformation des entreprises, les dirigeants financiers sont mis en garde contre l'alignement du modèle opérationnel et du modèle d'entreprise pour maintenir la performance, car ces deux éléments sont étroitement liés.

o Le modèle d'entreprise et la stratégie définissent une vision de la création de valeur ;

o Le modèle opérationnel reflète la manière dont les entreprises transforment cette vision en réalité.

Changer le modèle d'entreprise implique des changements dans le modèle opérationnel, afin d'éviter une stagnation des performances. Les entreprises auront de plus en plus de mal à maintenir l'alignement opérationnel au fur et à mesure qu'elles apporteront des changements au modèle d'entreprise. Aux derniers stades de la transformation, les dirigeants ne pourront modifier leurs modèles d'entreprise qu'à la vitesse à laquelle leurs modèles d'exploitation pourront suivre le rythme.

L'indécision, le désalignement et la discorde entre les dirigeants et la suite C est l'un des obstacles les plus courants et les plus importants à la réussite de tout effort de transformation. Une bonne pratique consiste à documenter l'état actuel du modèle d'entreprise et du modèle opérationnel actuel afin d'établir une compréhension commune. Cette tâche peut être confiée à un analyste de processus ou d'entreprise.

Le plus souvent, les dirigeants ont besoin de deux produits livrables :

1. Un modèle opérationnel d'entreprise (MOE) personnalisé qui utilise un langage commun pouvant être compris dans toute l'entreprise.

Les responsables techniques doivent éviter le jargon afin de communiquer clairement pour que les responsables d'entreprise comprennent le processus en question. Les chefs d'entreprise doivent documenter les résultats qu'ils souhaitent atteindre. Les performances opérationnelles de l'entreprise (par exemple avec l'utilisation de BPMN) peuvent permettre d'identifier les points de blocage.

2. Des modèles de capacités commerciales qui déconstruisent et opérationnalisent la stratégie commerciale.

Les capacités de l'entreprise à l'état actuel, qui doivent être un document vivant au fur et à mesure de l'évolution des capacités.

Capacités opérationnelles futures, que la structure de gouvernance devra probablement déterminer et ajuster en fonction des changements en cours.

Ces documents peuvent être utilisés pour contrôler le fonctionnement des processus et des ressources au sein de l'entreprise. Les dirigeants peuvent élaborer des stratégies sur la manière dont les changements apportés à une composante peuvent influencer les autres et prévoir des mesures d'urgence. L'objectif est de réduire le nombre et la gravité des surprises et des perturbations des performances. Pour assurer le suivi de ces objectifs, il est important que les responsables financiers effectuent des contrôles réguliers lors des réunions de gouvernance interfonctionnelles.

RÉSULTATS DE L'ÉTUDE

En fin de compte, lorsque l'entreprise passe des optimiseurs aux transformateurs, elle devrait connaître des améliorations dans trois domaines :

o Les revenus

o les coûts

o Risques

La figure ci-dessous montre les améliorations dans les domaines mentionnés ci-dessus en faisant une comparaison entre les optimiseurs et les transformateurs d'entreprise :

Les améliorations les plus importantes en termes de performances se produisent au début et à la fin de la transformation du modèle d'entreprise. Cela signifie que si les performances stagnent, c'est très probablement au milieu de la transformation, juste avant que le véritable modèle d'entreprise ne soit transformé.

Les résultats d'une étude ont montré que les entreprises qui transforment complètement leur modèle d'entreprise ont jusqu'à 3,3 fois plus de chances de dépasser leurs objectifs en matière de revenus, de coûts et de risques que celles qui se sont uniquement concentrées sur l'optimisation de leur modèle d'entreprise.

Les entreprises qui procèdent à une transformation partielle ont jusqu'à 2,3 fois plus de chances de dépasser leurs objectifs que celles qui se concentrent uniquement sur l'optimisation de leur modèle d'entreprise.

Conclusion

La transformation du modèle d'entreprise peut améliorer de manière significative les performances des institutions financières et leur donner un avantage concurrentiel, mais il s'agit d'un parcours long et (potentiellement) difficile. En commençant tôt et en maintenant des changements cohérents et modestes, on peut obtenir des améliorations progressives à court terme et des bonds de performance durables à long terme.

Pour maintenir les améliorations de performance, les dirigeants des services financiers doivent se concentrer sur l'amélioration de la façon dont ils travaillent ensemble pour maintenir le modèle opérationnel aligné sur le modèle d'entreprise modifié.